个人以专利技术入股要交税吗?有哪些优惠?

买专利 > 购买专利 访问量:自然人以专利技术入股如何涉税处理

问题:

随着大众创业、万众创新的形势不断高涨,经常出现自然人以自己拥有的专利技术所有权(以下简称专利技术)出资入股的情况。自然人以拥有的专利技术出资入股,如何税务处理?

案例:

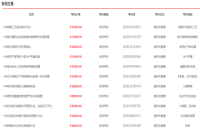

居民张先生拥有某医疗器械的发明专利,大地公司主要生产医疗器械。2020年11月,张先生和大地公司达成协议,共同出资设立B有限公司,生产该医疗器械对外销售。其中,大地公司出资1000万元,张先生以该发明专利所有权作价出资500万元。B公司设立后,张先生将发明专利过户到大地公司。

张先生以发明专利所有权出资,将涉及增值税及附加、印花税、个人所得税的处理,并可享受相关税收优惠。

注意事项:

需要对专利技术进行评估。

根据《公司法》第二十七条规定,股东可以用货币出资,也可以用实物、知识产权、土地使用权等可以用货币估价并可以依法转让的非货币财产作价出资;法律、行政法规规定不得作为出资的财产除外。对作为出资的非货币财产应当评估作价,核实财产,不得高估或者低估作价。法律、行政法规对评估作价有规定的,从其规定。

专利技术属于非货币财产,以其作为出资,需要进行评估作价。

分析

自然人以拥有的专利技术出资入股涉及增值税及附加、印花税、个人所得税的处理。

一、增值税

自然人以专利技术出资入股,取得股权形式的经济利益,属于销售无形资产,应按销售无形资产——专利技术缴纳增值税,增值税的征收率为1%。

自然人以专利技术出资入股,签订的合同可以按技术转让合同认定登记。如果专利技术入股合同经所在地省级科技主管部门进行认定,自然人可持技术入股合同和科技主管部门审核意见证明报主管税务机关备案,自然人以专利技术入股可免缴增值税。

自然人以专利技术出资入股不符合免缴增值税政策的,应以缴纳的增值税为依据缴纳城建税、教育费附加、地方教育费附加等附加税费。前述附加税费根据所在省、自治区、直辖市人民政府的规定可以在50%的税额幅度内减征。

主要政策依据:

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定,纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务,免征增值税。

《财政部、税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部、税务总局公告2021年第7号)规定,《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)规定的税收优惠政策,执行期限延长至2021年12月31日。其中,自2021年4月1日至2021年12月31日,湖北省增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)自2020年3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

《财政部、税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)第三条规定,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

注意事项:

未办理技术转让合同认定登记,不能享受免缴增值税优惠。

享受技术转让免缴增值税优惠的前提条件之一,是办理技术转让合同认定登记;未办理的,不能享受税收优惠。

二、印花税

专利权转让合同应按产权转移书据贴花。自然人以专利技术出资入股,该协议原则上属于专利权转让协议,自然人需要按产权转移书据贴花,并根据所在省、自治区、直辖市人民政府的规定可以在50%的税额幅度内减征。

主要政策依据:

《国家税务局关于对技术合同征收印花税问题的通知》((1989)国税地字第34号)第一条规定,专利权转让、专利实施许可所书立的合同、书据,适用产权转移书据税目。

三、个人所得税

自然人以专利技术出资入股,属于以非货币性资产对外投资,可以选择一次性缴税;一次性缴税有困难的,也可合理确定分期缴纳税款计划并报主管税务机关备案后,自发生应税行为之日起不超过5个公历年度内(含)分期缴纳个人所得税;或者选择适用专利技术投资入股递延纳税政策,经向主管税务机关备案,投资入股当期可暂不纳税,允许递延至转让股权时,按股权转让收入减去技术成果原值和合理税费后的差额计算缴纳所得税。

主要政策依据:

《财政部、国家税务总局关于个人非货币性资产投资有关个人所得税政策的通知》(财税〔2015〕41号)。

《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)。

注意事项:

1.选择递延缴纳个人所得税,不影响被投资企业专利技术的计税基础。

被投资企业以专利技术入股时的评估值作为专利技术的计税基础,该专利技术摊销支出可在企业所得税税前扣除。

2.选择不超过5个年度内(含)分期缴纳个人所得税,股权提前转让的要先缴税。

个人在分期缴税期间转让其持有的专利技术入股取得的全部或部分股权,并取得现金收入的,该现金收入应优先用于缴纳尚未缴清的税款。